ご訪問いただきありがとうございます。

投資の基本であり王道はインデックス投資だと私は考えています。

インデックス投資とは、指数に連動した投資のことで、日本ではTOPIXや日経平均、アメリカではS&P500指数などが有名です。

今回は、インデックス投資の魅力と活用方法についてご紹介したいと思います。

インデックス投資の魅力

インデックス投資の魅力については、名著敗者のゲーム[原著第8版] (日本経済新聞出版)を一度、読んでいただくとよくわかります。

この本のポイントは、以下のようになります。

また、投資の大原則は、長期、積立、分散となりますのでこの前提で進めます。

- プロの運用機関であっても多くが市場平均に負けている

- 市場に勝とうとする努力は逆効果になることが多い

- インデックスファンドなどの低コスト投資は、利益を上げる可能性が高い

- 売買を繰り返すよりも株式市場に居続けることが重要

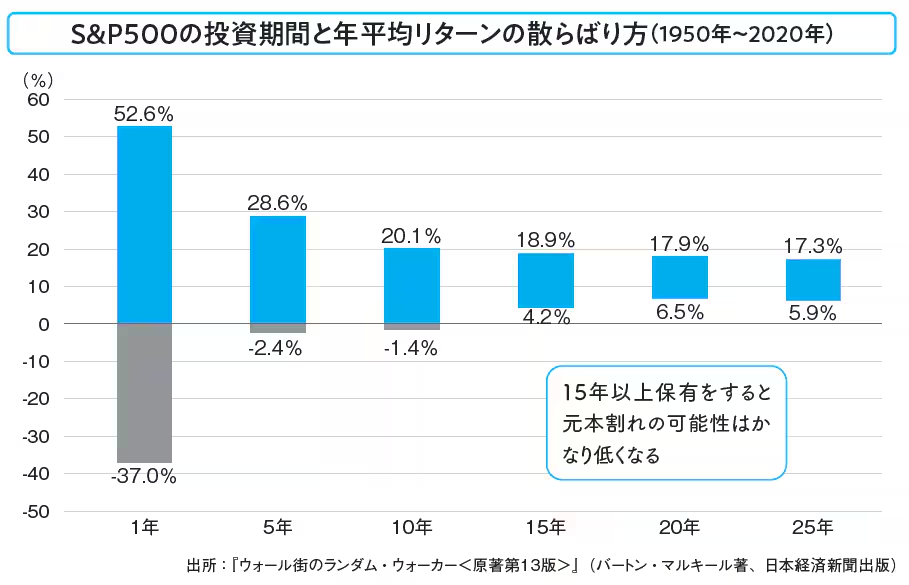

インデックス投資は15年以上の保有で元本リスクが限りなく低くなる

上記の図は、ウォール街のランダム・ウォーカー<原著第13版> 株式投資の不滅の真理 (日本経済新聞出版)にあるものです。

米国の指数であるS&P500は、いつどの時期に購入しても15年以上保有することで安定したリターンを得ることがわかります。

これが投資は、長期で保有しなさいと言われる理由です。

経済が下落をしながらも右肩上がりで市場が成長しているため、長期では安定したリターンが得られるということです。

どんなに暴落してもどんなにマイナスになっても気にせず、投資を継続することが投資で負けない方法です。

しかし、これは買っているファンドが優良な低コストインデックスファンドに限ります。

手数料が高いインデックスファンドや銀行・証券会社の窓口で買うファンドは、手数料が高い可能性があるので、ネット証券を活用して購入することを強くお勧めします。

どのインデックス(指数)に投資すべきか

結論から言うとアメリカ株を含むインデックスファンドに投資しようということになります。

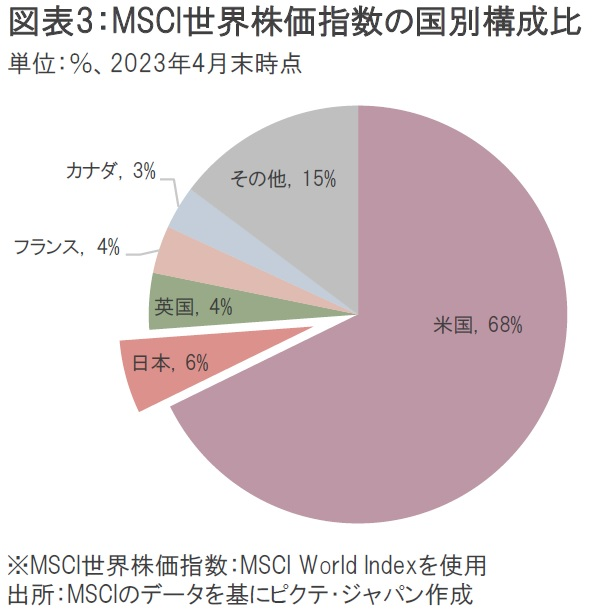

上記の図は、MSCI(モルガン・スタンレー・キャピタル・インターナショナル)による世界の株式割合になります。

圧倒的にアメリカが市場を占めているのがわかります。

つまり世界の株式市場は、アメリカの成長に左右されるということです。

投資をする上でもアメリカという国は、経済成長国なのです。

人気の三菱UFJアセットマネジメントが提供しているeMAXIS Slimシリーズの全世界株式(オール・カントリー)と米国株式(S&P500)は、どちらもアメリカの株式を多く保有している投資信託になります。

ちなみにオールカントリー(通称:オルカン)の指数は、MSCIの指数に基づいて商品が作られています。

ドルコスト平均法で積立しよう

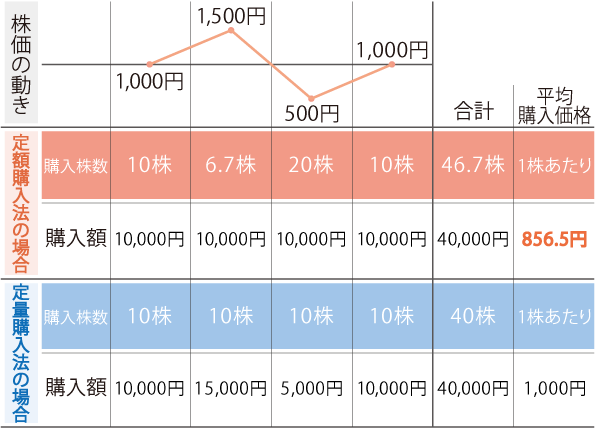

定期的(毎月・毎週・毎日)に一定額を投資商品を購入すると、株価が安いときは多く、株価が高いときは少ない株数を購入することになり、結果として1株当たりの購入価格は平均にならされていく買い方のことをドルコスト平均法と呼びます。

本来であれば一括投資の方がリターンが大きいという結果があるのですが、いきなり120万円の投資をするよりも、毎月10万円購入し年間120万円を購入した方が投資初心者や投資資金が少ない場合には有効な投資手法です。

私自身は、新NISAのつみたて投資枠を年初一括投資しました。

投資経験がそれなりに長くなったので毎日の値動きに動じなくなったためです。

分散投資

インデックス投資は、分散投資によりリスクを軽減できるメリットがあります。

S&P500指数は、500社に、オルカンは、約2,838銘柄に投資しています。

また、通貨での分散も兼ねています。

日本円で生活をしている私達ですが円のみを保有することもリスクなのです。

2024年は、歴史的な円安を経験したので日本円のみを保有している人と米ドルを保有している人では資産の伸びがまったく違う状況になっているでしょう。

なんのために投資をするのか

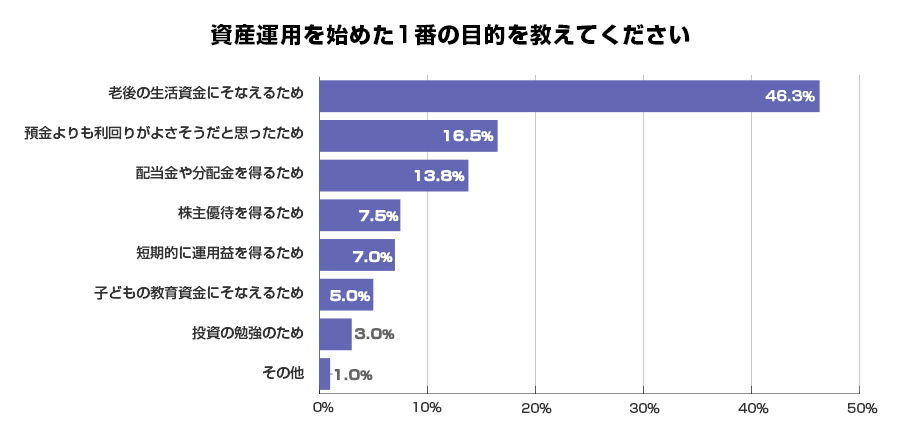

日本人の投資目的

皆さん投資の目的がそれぞれあると思いますが、日本人で投資をしている人はどんな目的で投資をしているのでしょうか?

- 老後生活資金にそなえるため

- 預金よりも利回りがよさそうだと思ったため

- 配当金や分配金を得るため

上記のように以外にもポジティブな理由が多く上位に入りましたね。

投資の目的を明確にしておくことも重要ですが実は、余剰資金で投資をするという考えが重要だと私は考えています。

精神的にも経済的にも投資を頼らなくて良いからです。

上記はよく投資の成績を現す時に使われる内容です。

このことからも余裕資金で気長に投資の果実が実るのをひたすら待ち続けようと思っています。

資産を切り崩すことができるのか

インデックス投資の難しいところは、切り崩しのフェーズに入ったところで本当に切り崩すことができるのかということです。

私はセミリタイア生活8か月目に突入しました。

今のところ現金のみの取り崩しで生活していますが今後は、投資資金の取り崩しも視野に入れなければならなくなります。

しかし正直、資産が目減りしていくのは耐え難く投資資金を取り崩すなら労働して収入を得ようと考えています。

私のように資産を取り崩すことに抵抗がある人間は、インデックス投資を貯め続けて人生を終える可能性が高いように思います。

投資の目的を明確に決めておいたとしても可能な限り投資したお金は温存しておきたいと考える人が大半だと思います。

インデックス投資は、入口は簡単だが出口が難しい投資と言われます。

新NISAで投資信託とETFを使い分ける

投資信託とETF(上場投資信託)の双方を活用することで上記の問題に対応することができます。

上述したeMAXIS Slimシリーズは、分配金なしの内部で再投資される効率の良い商品となっています。

本来であれば投資は、分配金や配当金が出たら自分で再投資するのですがこれを運用会社が自動でやってくれるので手間がかかりません。

また、投資信託は税負担でも優遇されており、本来であれば分配金に米国では課税10%が掛かり、さたに日本国内課税20.315%が掛かります。

しかし、投資信託であれば米国課税10%のみが掛かり再投資されるため、日本国内課税を回避して非常に効率よく資産が形成されていきます。

逆にETFは、投資信託に比べ運用コストが低く設定されており、分配金が口座に入るので税金面では不利ですが手元にお金が入るという利点があります。

新NISAでのつみたて投資枠(投資信託しか購入できない)

新NISAでは、つみたて投資枠では年間120万円の枠を5年分与えられ合計600万円の枠があります。

また、投資信託のみ購入できるので低コストのインデックスファンドを購入することが重要です。

こちらをとにかく未来に先送りして保有しておけば年齢にもよりますが15年後には、年利5%で計算すると約1,200万円になります。これを20年保有すれば約1,600万円になります。

つみたて投資枠は、将来の備えや教育資金のためにとにかく必要となるまで保有し続けることが大切です。

新NISAでの成長投資枠はETFを検討する

成長投資枠でも投資信託を購入することは可能です。

しかし、240万円分の5年間分、1,200万円を投資信託のみ購入するとひたすら未来にお金を残すことになり取り崩すことができない可能性があります。

そこでETFを活用することで分配金を手に入れることができます。

特定口座で分配金をもらう場合は、先ほどの米国課税10%と国内課税20.315%の課税がかかり結果、28.28%まで税金が掛かります(確定申告によって一部取り戻せます)。

新NISAの成長投資枠を使えば米国ETFであれば10%の課税のみで分配金を受け取ることができます。

もし、米国課税も掛けたくないという場合は米国に投資する日本のETFを購入することで回避できます。

成長投資枠では、ETFを購入し必要な分の分配金を生活費などに使用し余った分は再投資に利用するという方法が一番、理想的なのではないかと思います。

おわりに

今回は、インデックス投資から投資信託とETF、さらに新NISAを活用して、一番最適な活用方法を検討してみました。

日本で投資をしている人は、20歳以上で約38%と推計されています。

さらにそこから新NISAを活用している人は全人口の5%未満になります。

王道のインデックス投資を活用し新NISAで投資をすれば日本で上位数%の有能な投資家になれます。

時間を味方にして豊かな人生を目指したいですね。

最後までご覧いただきありがとうございました!

人生は一度きり!右肩上がりでいきましょう!

コメント