警察官は、老後資金(老後2,000万円問題)として、財形年金を重点方式で積立てて約500万円を用意して、残りの1,500万円をゆとり年金(個人年金保険)で準備しようとライフプランセミナーで学びます。

しかし、今やインフレ率は高止まりとなり、老後資金は2,000万円では足りないと言われています。

警察官が老後を安心して過ごすには、財形年金やゆとり年金ではもはや対応できません。

では、どのようにして老後資金を形成していくのか。

まずは結論からお伝えしましょう!

結論:老後資金づくりの最適解は新NISA制度でS&P500運用

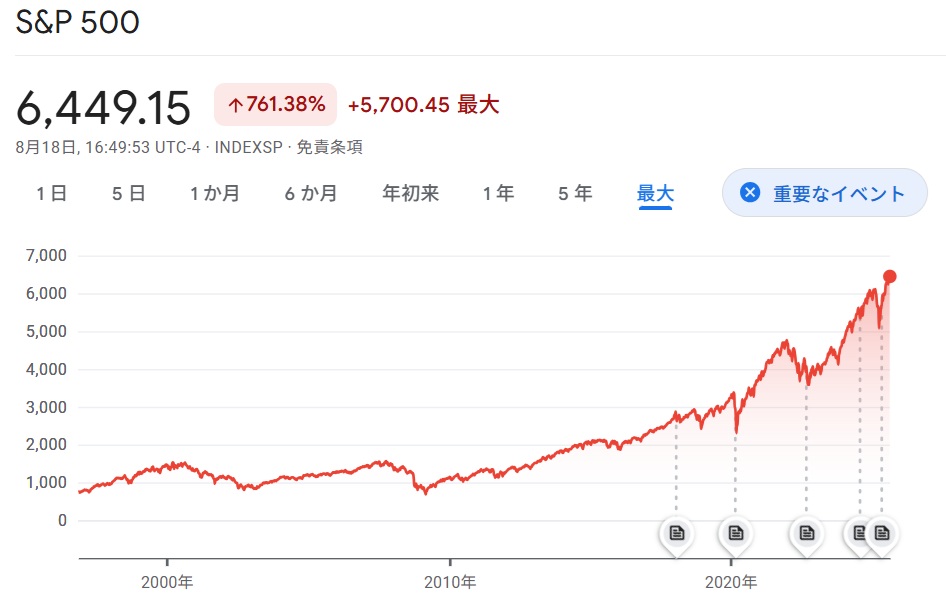

これは過去のS&P500の20年チャートになります。

綺麗な右肩上がりですね!

さて、「老後資金をどう準備すればいいのか?」

これは多くの警察官や公務員にとって切実な話です。

日本人の平均寿命は延び続け、人生100年時代と言われる現代では、老後30年以上を見据えた資産設計が必要です。

結論から言えば、老後資金形成の最適解は「新NISAを活用したS&P500への長期投資」です。

その理由は・・・

- 日本の年金制度や企業年金は利率が低く、インフレに対応できない

- 預貯金では「安全」だが、資産価値は目減りしていく

- S&P500は長期的に安定したリターンを生み出してきた実績がある

では、その背景を順に整理していきましょう。

理由①:インフレに勝てないと老後資金は減っていく

まず大前提として、日本でも「インフレ」は確実に進んでいます。

総務省のデータによると、2022年以降の消費者物価指数は前年比2〜3%上昇を続けています。スーパーでの食料品、電気代、ガソリン代…日常生活で「値上がり」を感じない人はいないでしょう。

仮に毎年2%ずつ物価が上昇したとすると、20年後には現在の100万円の価値が約67万円に目減りします。つまり「現金を持っているだけ」で資産は減ってしまうのです。

一方で、もし資産を1%の利率で運用したとしても、物価上昇率に届かないため「実質的にはマイナス成長」になってしまいます。

理由②:複利の力で資産は大きく育つ

資産運用で重要なのが「複利」の力です。

複利とは、運用益を再投資してさらに利益を生み出す仕組みで、「雪だるま式」にお金が増えていきます。

同じ金額を投資しても、利率の違いだけで最終的に2倍以上の差が生まれます。

これが「複利効果」であり、S&P500に投資する大きなメリットです。

理由③:世界経済の成長を取り込める

S&P500はアメリカの主要500社で構成されており、グローバル企業が多く含まれています。

マイクロソフト、アップル、グーグル、アマゾンなど、世界をリードする企業群が中心。

これらの企業は新興国市場にも進出しており、日本国内の低成長経済に縛られず、世界全体の成長を取り込める点で大きな魅力があります!

S&P500とは?なぜ最適解なのか

過去30年以上の実績では、インフレ調整後でも年平均7%前後のリターンを維持しています。

つまり、インフレに強く、世界経済の成長をそのまま取り込める投資対象といえます。

S&P500とは?

S&P500とは、アメリカを代表する大企業500社の株価をまとめた指数のことです。

アップル、マイクロソフト、アマゾン、グーグル、テスラなど、誰もが知っている世界トップクラスの企業が含まれています。

なぜ投資家に人気なのか?

- アメリカ経済の強さを反映

アメリカは世界最大の経済大国で、人口も増え続けています。

その成長をそのまま取り込めるのがS&P500です。 - 自動で分散投資ができる

1社の株を買うのではなく、500社に分散して投資できるので、リスクが分散されます。もし1社が不調でも、他の企業が補ってくれる仕組みです。 - 歴史的に高いリターン

過去30年の平均リターンは年率7〜10%程度。日本の銀行預金や共済年金の利率(0.1〜1%台)とは比べものにならない伸びです。

具体的にイメージすると…

例えば100万円をS&P500に投資し、平均年利7%で20年間運用した場合、約386万円まで増える試算です。(※過去データをもとにしたシミュレーションで、将来を保証するものではありません)

つまりS&P500は、「世界の成長エンジンに丸ごと投資して、時間を味方につける仕組み」なんです✨

ゆとり年金・財形年金の資産形成の価値は低い

ゆとり年金

- 主に公務員向けの上乗せ年金制度

- 利率は0.5〜1%程度(予定利率1.25%に事務費を引いた1.07%が実質利回り)

- 元本割れリスクは低い

- ただし、インフレに負ける可能性が高い

財形年金

- 会社員向けの積立年金制度

- 利率は1%前後

- 契約条件によっては「利息非課税」の優遇あり

- ただし、運用益は限定的で将来的なインフレリスクに弱い

シミュレーション比較

385万円を20年間預けた場合:

- 年利1% → 約470万円

- 年利5%(S&P500想定) → 約1,020万円

この差は老後の生活に直結します。

以上のことからも老後資金は、新NISAの非課税制度を活用して、米国株式か全世界株式(オールカントリー)で運用することが最適解です。

老後に必要なお金はいくら?

金融庁の「老後2,000万円問題」が話題になりましたが、実際にはもっと必要なケースが多いです。

総務省の家計調査によれば、夫婦2人の老後生活費の平均は月26万円。

ゆとりある老後生活を送るには月36万円以上必要とされています。

仮に30年間の老後を考えると、

- 月26万円 × 12か月 × 30年 = 9,360万円

- 月36万円 × 12か月 × 30年 = 1億2,960万円

公的年金だけでは不足するため、資産運用で補うことが現実的な対策となります。

まとめ

ゆとり年金や財形年金は「守り」の制度としては優秀です。

しかし、インフレや長寿化社会を考えると、それだけでは十分ではありません。

- 預貯金や低利率の年金商品 → 資産価値が目減りする

- S&P500(新NISA活用) → 複利の力で資産を大きく増やせる

老後資金を真剣に考えるなら、S&P500が最適解と言えるのです。

老後資金の準備方法は人それぞれですが、現代の経済環境を踏まえると答えは明確です。

- ゆとり年金・財形年金:安心感はあるが、利率が低くインフレに勝てない

- S&P500運用(新NISA活用):複利の力で長期的に資産を成長させられる

これからの時代に必要なのは「守る資産形成」だけでなく「増やす資産形成」。

老後資金の最適解は、やはり S&P500運用 です。

未来の安心をつくるのは、今日の選択です。

今からコツコツ投資を始めて、老後のゆとりある生活を手に入れましょう!

人生は一度きり!右肩上がりでいきましょう!

コメント